当下氢能行业还可以投资吗?

来源:容亿投资 2023-05-30

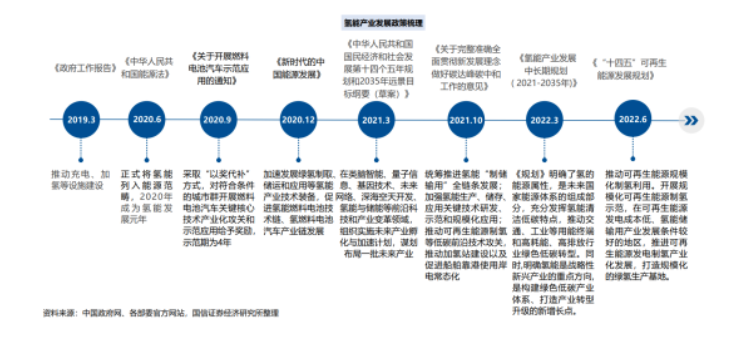

01 顶层战略规划明确了氢能发展的确定性

中国二氧化碳排放量占全球总量的三分之一,其减排速度是世界能否成功将全球变暖控制在 1.5℃以内的重要因素。

地球表面温度变化 AR6 Synthesis Report

中国近90%的温室气体排放源自能源体系。利用可再生能源快速脱碳以及各部门终端用能的广泛电气化将是中国实现碳中和战略不可或缺的重要支柱。

2021年9月国务院《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》的“主要目标”中明确提出到2030年非化石能源消费比重达到25%左右,到2060年非化石能源消费比重达到80%以上。我们要想大幅增加波动性可再生能源在发电结构中的比重,需要采取新的方法确保电力系统的灵活性:电池和需求响应较适合提供短期灵活性,而季节性平衡则需要氢能和配备 CCUS 的化石电厂。

此外,在电力不能轻易或经济地满足能源需求的情况下,例如高度依赖化石能源的航空、海运等长途交通运输方式,以及重工业中的高温热力和原料供给,低排放燃料(包括生物甲烷、氢气和氢基燃料等)可以填补空缺。

国际能源署IEA发布的《Global Hydrogen Review 2022》中提到,仅2021年9月至2022年7月,就有包括中国在内的9个国家颁布了国家氢能战略。此前发布了国家氢能战略的有16个国家和欧盟,另外还有超过20个国家的氢能战略正在制订中。

同时,在《Global Hydrogen Review 2021》中,全球各国战略规划中的电解水产能目标到2030年总计是74GW,但到《Global Hydrogen Review 2022》中,该目标达到145-190 GW了,翻了一番。

国内双碳目标的制定,正在推动能源转型和能源管理升级。2022年3月发改委、能源局联合印发的《氢能产业发展中长期规划(2021-2035年)》中明确了氢能是用能终端实现绿色低碳转型的重要载体,充分发挥氢能清洁低碳特点,推动交通、工业等用能终端和高耗能、高排放行业绿色低碳转型。同时,明确氢能是战略性新兴产业的重点方向,是构建绿色低碳产业体系、打造产业转型升级的新增长点。规划也量化了发展目标:燃料电池车辆保有量约5万辆,部署建设一批加氢站;可再生能源制氢量达到10-20万吨/年,实现二氧化碳减排100-200万吨/年。

规划也明确了对于未来的应用方向,主要包括交通、储能、分布式能源以及工业领域的减碳四大领域。在交通领域中,重点推进氢燃料电池中重型车辆应用;在储能领域中,氢储能的优势主要在长周期、大规模场景中;分布式能源的应用可以看作是储能领域的拓展,主要是利用氢能在不同能源间灵活转换的特性;氢能在工业领域中的减碳主要是替代传统的化石能源作为燃料或者化工原料。

02 欧洲能源危机提升了氢能发展的紧迫性

2021~2022年俄乌冲突、极端天气频发和疫情后时代的天然气需求放量等多方因素导致全球天然气供给全面短缺。

在全球贸易摩擦越演越烈、地缘政治与能源供应风险骤增的背景下,能源安全的重要性被提到了一个新的高度,加速了欧洲风电、光伏、氢能等可再生能源发展:2022年4月,英国发布了《能源安全战略》,将2030年低排放氢的产能目标增加一倍,达到10GW;同样修改了目标,倍增电解水制氢能力的还有荷兰;2022年3月欧盟发布的REPowerEU计划也将电解水制氢产能目标提升至65-80 GW,较2020年发布的《EU Hydrogen Strategy》和《Fit for 55 package》目标提升了1.5~2倍。

谢克昌院士在2022年发表的《面向2035年我国能源发展的思考与建议》一文中,提到在我国已探明的一次能源资源储量中,油气等资源占比约为6%,煤炭占比约为94%。我国油气对外依存度将长期保持高位,陆海油气开发制约、进口通道单一等现实制约因素突出,能源供需平衡和能源价格稳定性容易受到国际能源市场变化及重大危机事件冲击。

能源资源禀赋决定了我国煤炭的基础性地位,能源危机让人们重新审视煤炭作为能源安全保障的“压舱石”的价值,但煤炭的高碳属性决定了行业低碳转型发展任重道远,可再生能源快速发展并成为能源供应增量的主体已是共识。2020年我国非化石能源消费占比达到16.5%,考虑到油气的能源应急保障,可能还需要更进一步扩大2030年非化石能源消费比重达到25%的双碳目标,加快引导“风光氢储”产业模式创新,来解决大规模新能源接入可能带来的电力安全与稳定性挑战。

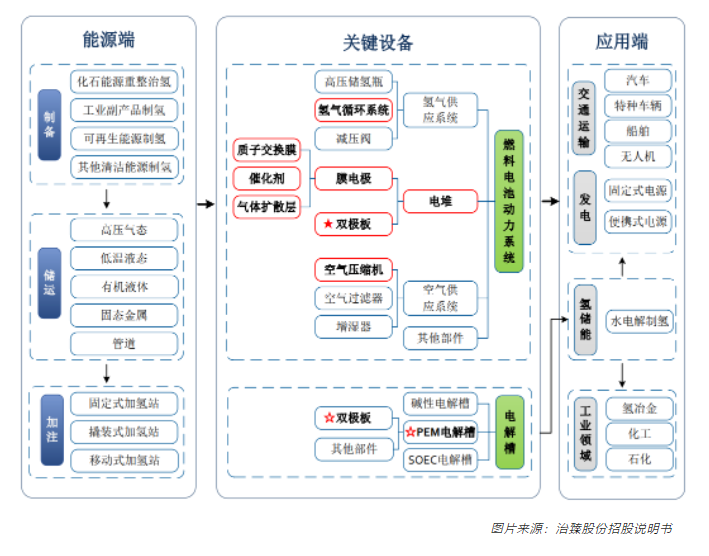

03 氢能行业进入商业化发展初期,产业链上各环节亟需完善

氢能行业包括“制‒储‒运‒加‒用”在内的产业链各环节尚未打通。电解水制氢、储输运氢等细分领域的各技术路线处于发展阶段,已经开始示范应用的产品大多还在持续完善的过程中,商业模式也通过上下游的协作正在积极的探索。从产业的商业化阶段来看,现有的技术和成本要实现从示范应用到规模化发展,还面临着一系列挑战。

制氢环节:当前应用的氢气多由化石来源的高碳流程制取,但预计2030年前基于CCUS技术的化石能源制氢难有明显突破,低排放氢源难以获取;大规模可再生能源制氢项目多处于示范阶段,规划待建的较多,但已运营的仅有20来个,应用还未真正展开,导致目前行业基本无绿氢可用或成本过高;当下主流的碱性电解槽在提高电流密度、降低能耗方面还存在较大空间,并且需要提升电极、隔膜等关键部材性能,谈提高系统效率、降低运行成本、规模化生产等问题还言之过早。

储运环节:高密度存储、长距离/大规模运输技术还未突破,短期储运环节成为西氢东送的“瓶颈”,制约了绿氢的大规模下游应用。

具体来看,地下洞穴、盐穴和废弃油田来储存气态氢在气体扩散、化学反应和采出纯度等方面仍然面临很多问题;长距离管道输氢建设难度大、投入成本高,今年3月开工的首条具备掺氢输气能力的包头-临河段管道全长258km,总投资要9亿元,更不要说氢气输运网络,除了成本,还涉及占地拆建问题,需要较长的建设周期;低温液态、固态储氢、有机液体储氢等技术还在中试阶段或刚有个别示范应用,使用寿命、运氢效率和经济性还需要积累数据。

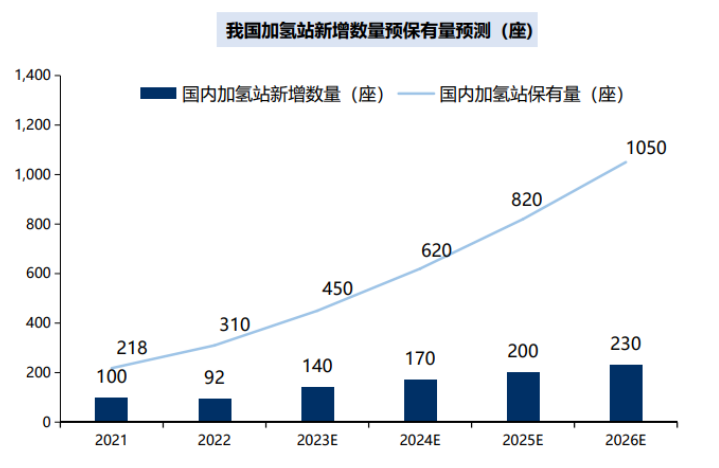

加氢环节:加氢站等氢能基础设施发展缓慢,加氢站规划布局不尽合理、加氢站加注能力不足。尽管部分地区政策放宽,但仍未建立统一、完善、连贯的建设和运营审批及流程,未解决制氢用氢土地性质的协调问题。

且加氢站建设商业用地费用过高,高压管路及阀门目前仍依赖进口,45MPa压缩机流量较小且在实际应用中故障率较高,其关键部件仍需通过进口后在国内组装。由于建设成本高、氢源难获取、运行效率低,多数加氢站仍难实现收益,尚未实现良性商业模式,因此建站意愿低。

应用环节:绿色氢基燃料项目已在规划和建设中,但绿醇生产中的碳源问题还未有效解决,绿氨下游增量应用(比如氨作为燃料在燃气轮机中替代天然气的应用等)技术还待成熟,绿醇/绿氨作为存量化石醇/氨的平价替代还有赖于绿电/绿氢成本的进一步降低以及国内碳市场的成熟;氢冶金等工业领域脱碳的试点、示范项目已经开始进入设备安装和项目试运行阶段,2023年有望看到项目投产,除了含氢比例不断提高等高炉富氢冶炼技术本身,大规模低碳氢源的制运储也需要解决;天然气掺氢用于建筑领域供暖,也刚开始进行管道材料与掺氢天然气相容性的试验研究;应用于道路交通和固定电站领域的氢燃料电池系统尽管已相对成熟,但需要跑通商业模式实现经济性,且上游的催化剂、碳纸和智能制造装备等与国际先进水平相比仍有差距,关键技术仍需提升;潍柴、北汽等多家企业已推出氢内燃机产品,但示范应用尚未落地,且燃烧效率、关键部件抗氢脆、喷嘴耐久性、低NOx排放等方面还待进一步研发设计等。

氢能产业链涉及领域众多,但此前国家无专门管理组织机构负责统筹协调,各地产业布局规划趋同,资金、技术创新等资源配置不够合理,低水平重复建设现象已有显现,上下游企业发展不同步、相互制约,市场规模小导致企业成本分担不足、价格过高,且局部产能相对过剩。

各地政府订单换投资的招商模式雷同,无论是燃料电池企业的落地还是制氢, “首创”、“最大”的项目很多,但商业模式和持续路径都不明确。燃料电池产能上得很快,但由于加氢站密度不足,以及中长距氢气储运技术缺失致使氢源和应用端难以有效对接,在很多地区出现了“车贵、氢贵、站点少、续航一般”,甚至是“有车无站,有站无气”的尴尬局面。电解槽产能也上得很快,但绿氢的消纳并没有看到一个已形成闭环的解决方案。

此外,由于未全面建立产业垂直管理与监管体系,部分领域出现重复管理或管理缺位的现象,行业相关法规、许可、标准和安全管理也未能及时匹配产业发展要求。而且氢能人才储备严重不足,相关专科专业招生刚刚起步,还需要时间形成氢能相关的系统性培养体系。

04 自下而上,开启十年黄金赛道

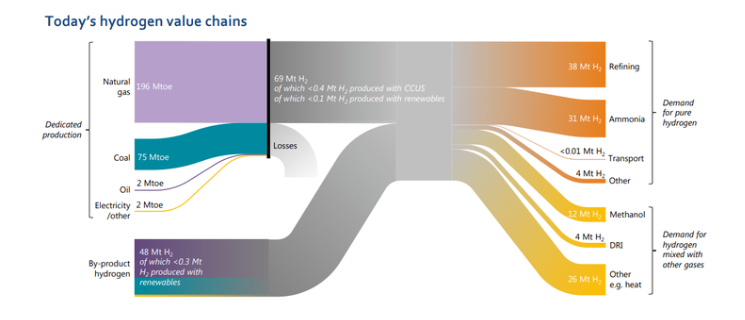

2020年全球纯氢需求量约为7000万吨,主要用于炼油、化工行业制氨和甲醇,几乎全部由化石燃料提供,带来了8.3亿吨的二氧化碳排放,这部分是绿氢的存量替代市场。大规模风光氢氨/醇产业模式也是绿氢率先规模化应用的选项之一。

此外,氢作为低碳燃料和原料的替代品以及电能的补充,在远洋航运、供暖、钢铁生产和电力等方面有新的应用,这部分是增量市场。

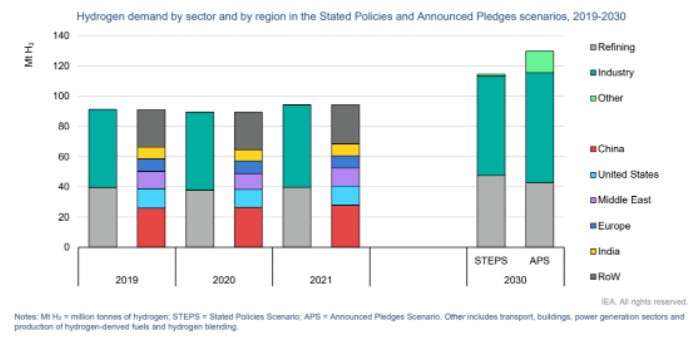

伴随世界各国减排承诺方案的推进,2030年全球绿氢需求量有望突破1.2亿吨,如按照15元/kg氢气价格(参考全球主流制氢方式SMR成本)计算,将达到1.8万亿的市场空间;按照中国占1/3测算,国内绿氢市场约为6000亿元。

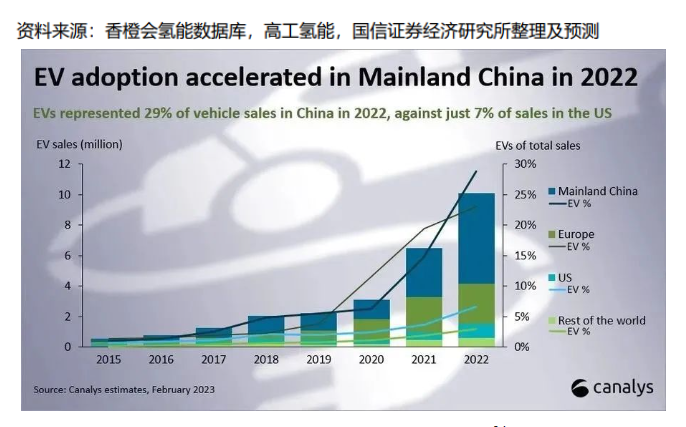

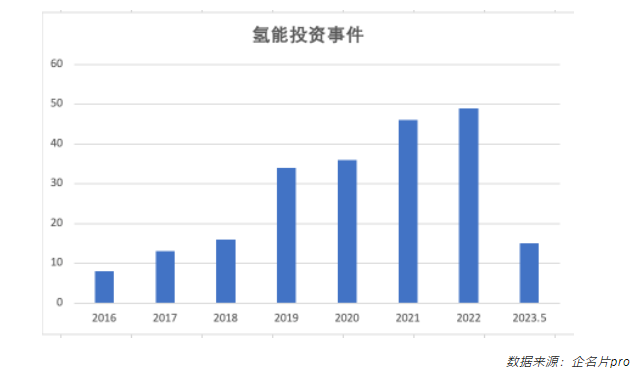

巨大的想象空间使得氢能行业成为能源领域全球投资增速最快的行业。随着国家和地方支持氢能发展的政策密集出台,投资人普遍认为在政策风口愈吹愈劲、能源安全重要性逐渐凸显的驱动下,氢能将会形成一个万亿级、有潜力催生多家上市企业的大赛道。我国氢能产业投融资规模及频数也总体呈上升趋势。

但整个行业尚处于起步阶段,一些氢能细分领域由于短期生态链未能形成闭环,叠加赛道拥挤、同质化严重,迟迟未能从示范转为真正的市场化应用,难以形成自身造血能力。在这两年市场可投资金趋紧的情况下,投资人对于企业长期亏损的包容度较低,短暂的政策风口期过去后,一些项目也面临了类似去年半导体行业的“C轮荒”。

现阶段,行业先行者的投资风险较大,很多投资人也开始纠结:想观望一下等商业模式跑通、确定性更强时再入场,但又怕和储能赛道一样,犹豫一年就错过了爆发期。这时候就需要更深入理解行业发展节奏,聚焦“卡脖子”环节,寻找通过自主研发突破关键技术并具有产业化落地能力的团队,避免盲目跟风,才有机会把握好各细分赛道的投资窗口期,确定合适的入场时点。

以发展的眼光来看,氢能行业的方向已经明确、核心关键技术基本突破、部分区域绿电价格已让绿氢初现经济性、产业链框架已具雏形,氢能产业化的生态正在构建。尽管存在挑战,但也蕴藏着机遇,部分细分赛道已经酝酿多时,大有一触即发之势。

● 有前瞻性的企业已经着手在断点和薄弱点上做连接,这些产品是盘活和拓展很多下游应用的关键,比如今年热度较高的中长距氢储运解决方案(高压气瓶、固态储氢、有机液体储氢等);

● 又或者聚焦在一些受整个产业链影响较小的场景打造局部产业闭环,类似矿山、物流园、厂区等场地作业车辆应用,或者是定点的短驳/短导运输(更具体的案例分析可以参考容亿行研 | 以点带面,探析氢燃料电池叉车如何搅动氢能大市场),在快速迭代产品、优化商业模式、完成价值链闭环、实现经济性后,可以快速进行场景复制,进而规模化降本,形成正反馈;

● 再有就是分布式制绿氢的思路。氢气长期看供应量,中期关键是成本,而短期要解决有无问题。现下长管拖车的运输半径受限,分布式制氢可以满足京津冀、长三角、珠三角等区域道路交通的增量用氢需求和东部地区工业的小规模存量替代需求。

不同于大规模风光氢氨醇产业多集中在大型发电企业手中,短期很难有盈利空间的加氢站主要由中石油、中石化等央企主导,类似于上述方向投资门槛相对较低,是创投企业有机会参与的领域。

结 语

以绿氢为内核的氢能投资,是中国气候投融资、绿色金融的重要组成部分。促进氢能行业发展,帮助重工业和长途交通运输等缺乏替代方案的终端用能部门深度脱碳,是实现双碳目标的重要支撑;氢能在不同能源间灵活转换的特性,有助于大幅提升可再生能源的能源占比,提升我国能源安全水平;同时,全球主要发达国家高度重视氢能产业发展,氢能已成为加快能源转型升级、培育经济新增长点的重要战略选择。

从上述各个角度看,投资氢能赛道都是践行ESG投资理念的优选,方向明确、空间充分、爆发性好。在行业商业化初期,风险和机遇并存,“只有在水里,才能学会游泳,并感知水温和水流的变化”。

容亿投资作为一家在硬科技领域专业的投资机构,秉承“胆欲大而心欲小,智欲圆而行欲方”的一贯风格,基于对行业的持续深入了解,聚焦薄弱环节,挖掘优秀团队,持续加大对氢能领域优秀项目的支持,紧随国家的战略步伐。