政策落地+成本下降超预期,燃料电池黎明已至

来源:国元证券 2020-12-31

当下的燃料电池汽车正如七八年前的锂电池汽车,伴随国产化和规模,成本将迅速下降,目前行业电堆最低售价1999元/kW,预计5年后燃料电池汽车将与传统柴油车平价,届时燃料电池将逐步替代柴油机,行业空间广阔。示范城市于11月15日截止申报,预计审批时间将不久远,燃料电池将迎来政策与业绩双驱动时间。

一、奖补政策推动产业规模化,行业降本拓宽未来空间

燃料电池产业与锂电产业发展路径十分类似,前期技术突破瓶颈后,依靠政府政策推动实现规模放大与成本下降,后续产业通过内生驱动成本下降,扩大规模。不同的是,锂电池经历过消费电池产业化,成本已有较大幅度下降,而燃料电池发展时间较短,仍处于早期。燃料电池具备高功率密度、长续航,适用于重载车;与锂电池乘用车互为补充。

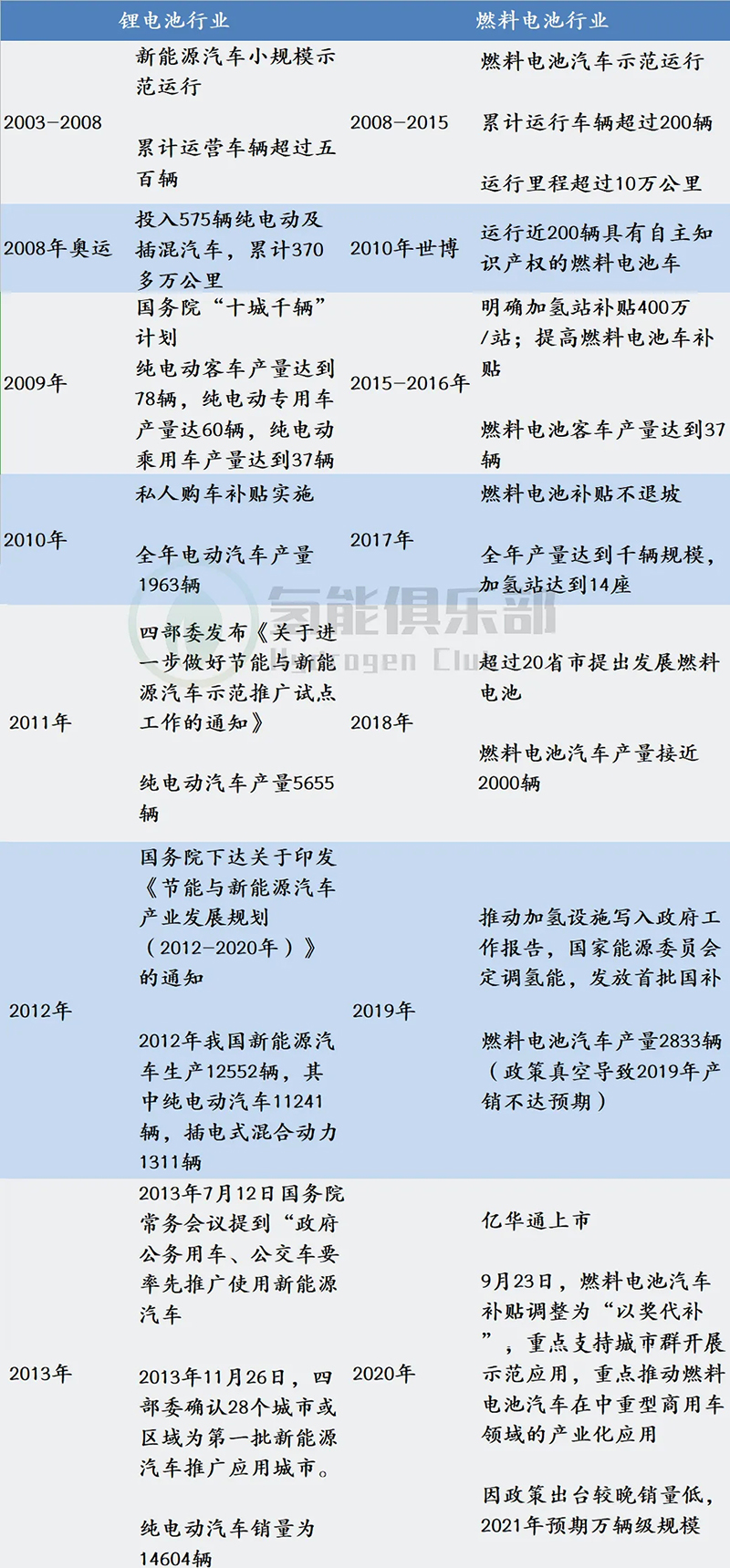

当下燃料电池正如2012-2013锂电池

中国燃料电池产业目前与2012-2013年锂电池极为相似。政策自上而下支持,技术达到产业化条件,产业开启有条件的商业化运营,产业链国产化迅速,企业加快布局速度,资本市场投融资热度持续上升。中国燃料电池产业处于产业上行初期,伴随成本下降,3-5年内将进入高速成长期。

当下燃料电池正如2012-2013年的锂电池

资料来源:政府官网,工信部等,国元证券研究所

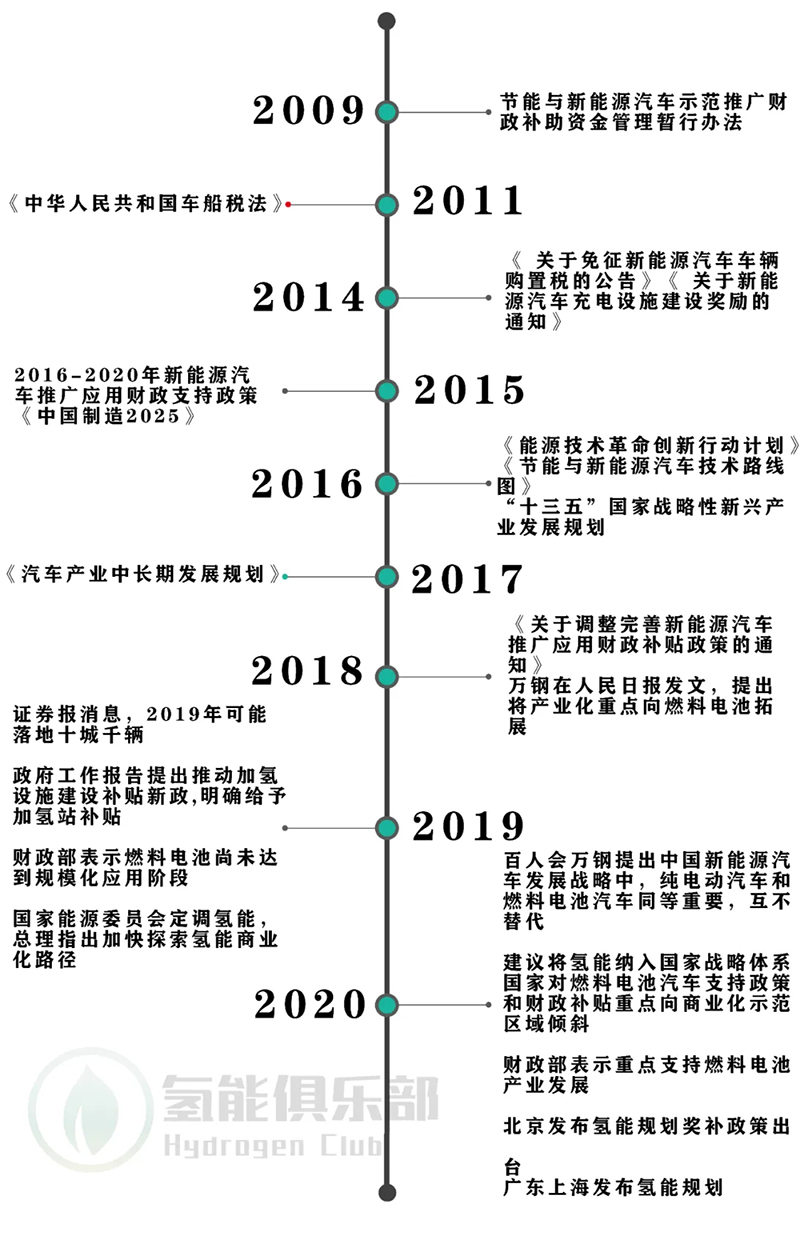

国家政策支持力度加大,行业规模预计提升数倍

中国对于燃料电池发展支持处于循序渐进状态,我国从 2001 年就确立了“863 计划电动汽车重大专项”项目,确定三纵三横战略,以纯电动、混合电动和燃料电池汽车为三纵,以多能源动力总成控制、驱动电机和动力蓄电池为三横。近期随着燃料电池产业发展逐渐成熟,中国在燃料电池领域的规划纲要和战略定调已经出现苗头,支持力度逐渐加大。

9月21日,财政部、工信部、科技部和能源局等联合下发《关于开展燃料电池汽车示范应用的通知(财建〔2020〕394 号)》,对燃料电池汽车的购置补贴政策调整为燃料电池汽车示范应用支持政策。根据燃料电池汽车城市群示范目标和积分评价体系,示范城市补贴上限分最多可以拿到1.7万分,1分奖励10万元,对应奖励总额17亿元。

参考电动车曾经的十城千辆,假设最终示范城市有10个,则国家总奖励可达到170亿(4年),平均每年奖励42.5亿元,而2019年燃料电池汽车产辆2833辆,对应国补总金额11.3亿元,燃料电池产业实际补贴总额将迎来大幅提升,相应产业规模也将迎来数倍提升。

国家对燃料电池政策支持力度逐渐加大

资料来源:发改委 工信部 财政部 人民日报 证券报 国元证券研究所

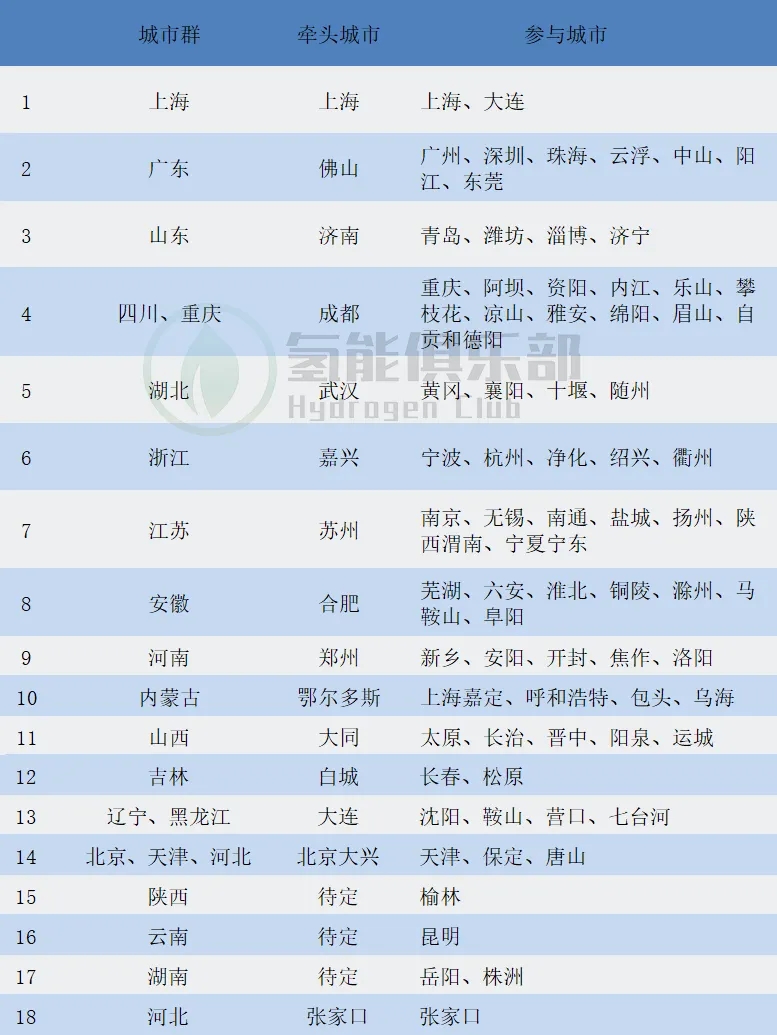

全国以富氢优势、弃电较多或者产业领先为代表的地区重视燃料电池发展,多地市兴建氢能产业园区,氢能小镇和产业集群等,推动燃料电池公交、物流车示范运营,目前已有18城市群申报氢能示范城市。

北京、上海和广东等多地先后发布最新氢能产业规划。

《北京市氢燃料电池汽车产业发展规划(2020-2025年)》提出2025年前,培育5-10家具有国际影响力的氢燃料电池汽车产业链龙头企业,力争实现氢燃料电池汽车累计推广量突破1万辆,氢燃料电池汽车全产业链累计产值突破240亿元;

《上海市燃料电池汽车产业创新发展实施计划》提出到2023年,上海燃料电池汽车产业发展实现“百站、千亿、万辆”总体目标,规划加氢站接近100座并建成运行超过30座,形成产出规模约1000亿元,推广燃料电池汽车接近10000辆。

《广东省加快氢燃料电池汽车产业发展实施方案》提出开展氢燃料电池汽车规模化推广应用,加快推进加氢站规划建设和多渠道增加氢源供应。

近20省市申报燃料电池汽车示范城市群

资料来源:氢云链,各政府网站,国元证券研究所

燃料电池成本下降超预期,长期行业规模将达万亿

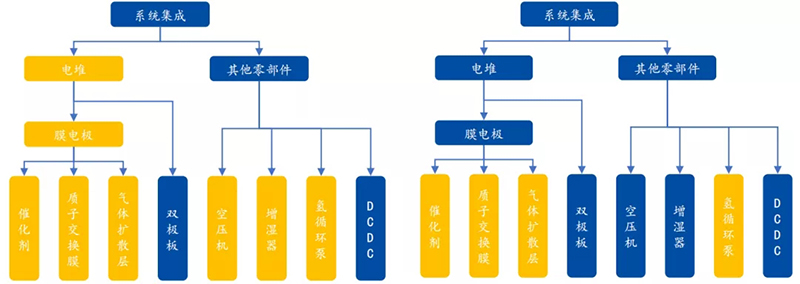

中国燃料电池产业链国产化进入快速通道,2017年燃料电池系统国产化程度30%,仅掌握系统集成、双极板、和DCDC,其他零部件均依赖进口,2020年燃料电池系统国产化程度60%左右,电堆、膜电极、空压机和增湿器均自主可控;氢循环泵、气体扩散层、催化剂和质子交换膜环节均处于加速研发中,国产化率有望继续提升。

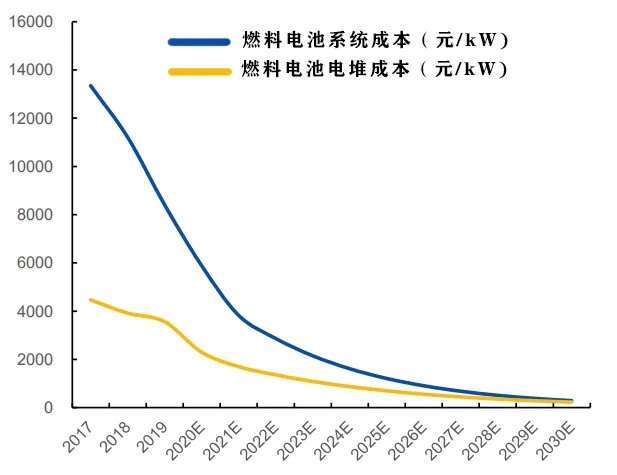

得益于燃料电池产业链国产化,燃料电池成本与售价迅速下降,2020年10月,电堆龙头国鸿氢能发布会提到,公司鸿芯G1电堆给到战略合作伙伴的售价为1999元/kW,价格降幅大超预期。根据测算,2018年行业燃料电池系统和电堆平均成本分别为11214元/kW、3920元/kW;预计2021年系统和电堆平均成本分别为3827元/kW、1700元/kW,期间成本降幅60%左右。

燃料电池前中期应用于商用车,远期应用场景涵盖交通、储能和发电等领域,远期市场规模达到万亿级别。氢燃料电池将首先起量在商用车,中长期看商用车的柴油发动机完全可以被氢燃料电池替代,远期应用将拓展至交通(乘用车、商用车、轮船和列车)、发电和储能领域。预计到2050年氢能需求量接近6000万吨,年经济产值超过10万亿元。

燃料电池产业链国产化率由2017年的30%上升到2020年的70%

左为2017年,右为2020年;黄色表示未国产化,蓝色表示国产化

资料来源:国元证券研究所

燃料电池电堆和系统成本预测

资料来源:国元证券研究所

二、整车:重卡时代将要来临

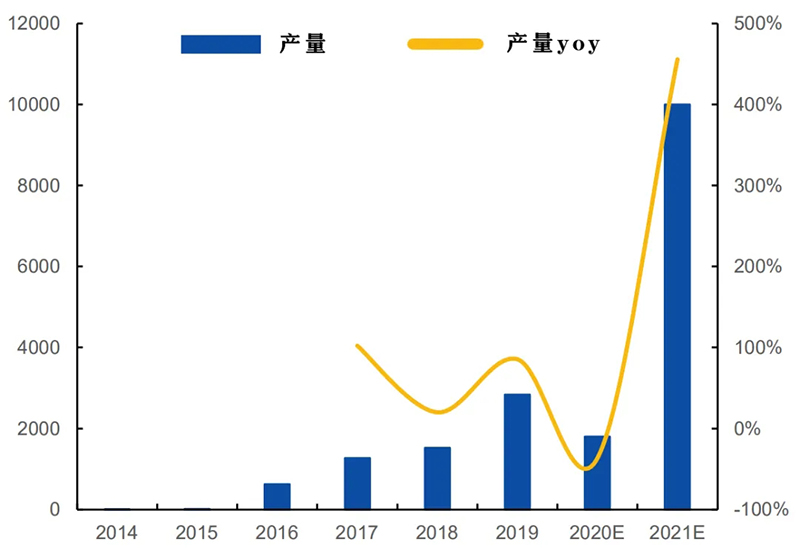

燃料电池汽车产销仍处于小规模,预计2021年将达到万台级规模。根据中汽协数据,2019年燃料电池汽车产量2833辆,同比增长86%;2020年因为奖补政策直到9月23日出台,示范城市审批结果预计年底或者21年出才能出台,1-9月燃料电池汽车产销分别完成570辆和579辆,同比分别下降56.7%和53.7%;

伴随奖补政策逐渐落地,预计2021年燃料电池汽车将迎来万台级产销。2018年目录上榜车型燃料电池功率大多集中在30KW,2019年的车型功率集中在40KW-50KW,2020年车型功率大多在60KW-80kW区间,2021年车型将以80kW功率为主。

奖补政策鼓励车型朝大功率与重载方向发展。根据燃料电池汽车城市群示范目标和积分评价体系,对于货车和客车来说,功率和载重越大,对应的国家奖励金额则越多。

以2020年积分标准测算,

50kW车型,奖励13万/辆,

80kW&12吨车型奖励22.9万/辆,

110kW&25吨+车型奖励47.3万/辆,

110kW&31吨+车型奖励54.6万;

假设地补1:1的话,

50kW总补贴26万;

80kW&12吨总补贴45.8万;

110kW&25吨+总补贴车94.6万;

110kW&31吨+总补贴车109.2万。

一方面燃料电池适用于重载领域,另一方面奖补政策的鼓励进一步刺激产业链企业向燃料电池重卡方向发展,预计未来燃料电池主要应用车型将是重卡。

2014-2021E燃料电池汽车产量(辆)

资料来源:中汽中心、中汽协,国元证券研究所

各燃料电池车型奖励金额(万元)

资料来源:关于开展燃料电池汽车示范应用的通知(财建〔2020〕394 号)》 国元证券研究所

三、 中游燃料电池:国产化率达到60%

系统集成显现国际化竞争力

中国燃料电池系统在功率密度、冷启动温度方面不逊色于国外一流企业,亿华通YHTG60SS、重塑科技镜星11系统功率密度达到500W/kg,超越Ballard和Hydrogenics产品;

重塑科技镜星11

在寿命方面也与国外产品差距不大,重塑科技CAVEN系列产品达到1.2万小时,超越Hydrogenics产品寿命,并且重塑系统曾配套三菱扶桑氢燃料电池轻型卡车FUSO Vision F-Cell,充分说明了商用车燃料电池系统领域里,国产龙头的技术已经可以媲美国际领先水平。

亿华通 60kW氢燃料电池发动机

具备先发、技术和成本优势企业将赢得长跑。当前燃料电池系统产业格局初显,但是各企业之间差距并不巨大,系统环节仍处于充分竞争的阶段,未来三年后龙头企业有望和其余企业拉开数千台级别装机差距,彼时行业格局将要奠定。

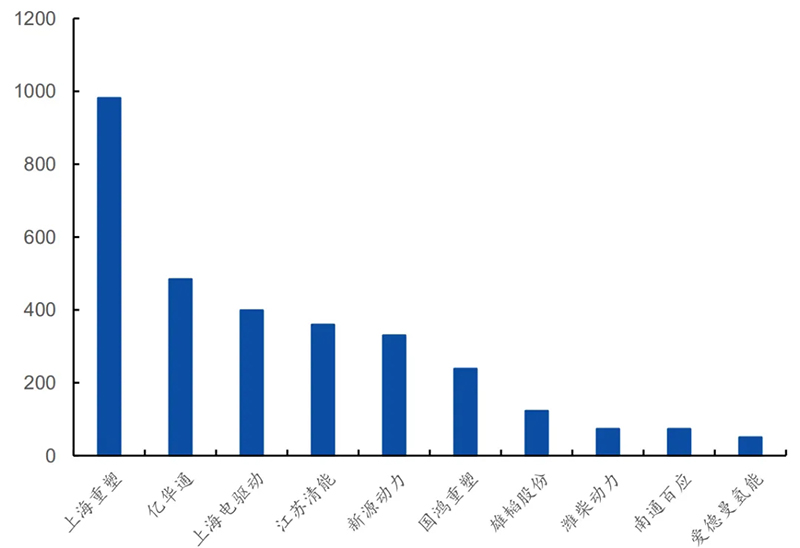

当前具备先发优势的龙头企业上海重塑装机量超过1600辆车,紧随其后的亿华通装机量800辆左右,其余企业装机量大多在百台级或者数十台量级,行业龙头和后续企业量级差距在数百台,差距并不十分明显;未来伴随产业发展,国内燃料电池汽车有望在2021年达到万台产销量级别,行业二梯队企业和龙头企业可能会有数千辆的装机差距,产业将形成寡头格局。

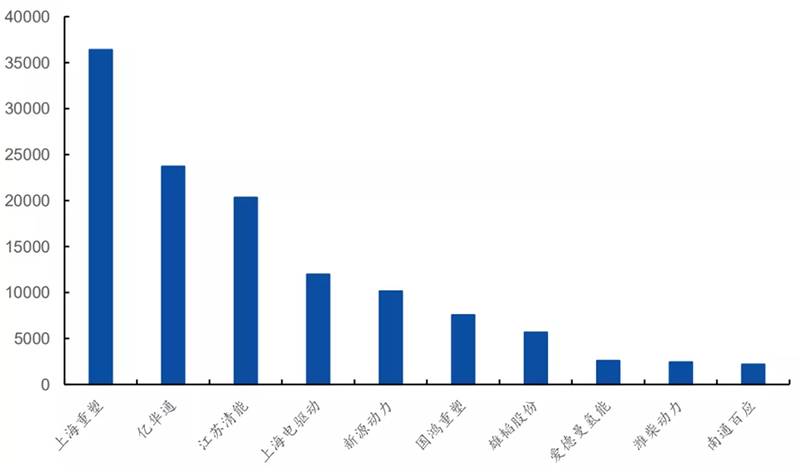

2019年装机量(台)

2019装机容量(kW)

电堆实现国产替代,强者恒强

国产电堆功率密度快速上升,可靠性和寿命仍待观察。提高电堆功率密度一方面有利于降低成本,另一方面有利于车型配套,目前国内金属板电堆功率密度达到3.1kW/L,和丰田Mirai电堆功率密度一致;国内新一代石墨板功率密度较高者达到3kW/L以上,部分企业在研发石墨板电堆功率密度超过4kW/L,相对巴拉德9ssl电堆1.7kW/L有大幅提升。国产电堆的短板主要是在可靠性和寿命方面,国产石墨板电堆寿命大部分在1万小时左右,低于巴拉德9ssl电堆;国产金属板电堆寿命基本不超过5000小时,电堆寿命和可靠性仍需跟踪。

国鸿氢能 鸿芯G系列电堆

技术引进实现国产替代,国鸿氢能占据市场绝大部分份额。目前国内电堆厂商主要有两类:(1)自主研发,以上汽捷氢、新源动力、神力科技和氢璞创能等为代表;(2)引进国外成熟电堆技术,以广东国鸿和潍柴动力为代表。

国鸿氢能 9SSL+电堆

自2017年开始,国鸿氢能引进寿命超过2万小时巴拉德9ssl电堆生产技术,国产电堆开始实现国产化。2018年燃料电池电堆出货48.6MW,国产化率达到80%;2019年燃料电池电堆出货量达到95MW,国产化率达到95%;得益于9ssl电堆的高可靠性和长寿命,国鸿氢能连续两年市占率超过70%,成为国内市场龙头企业。

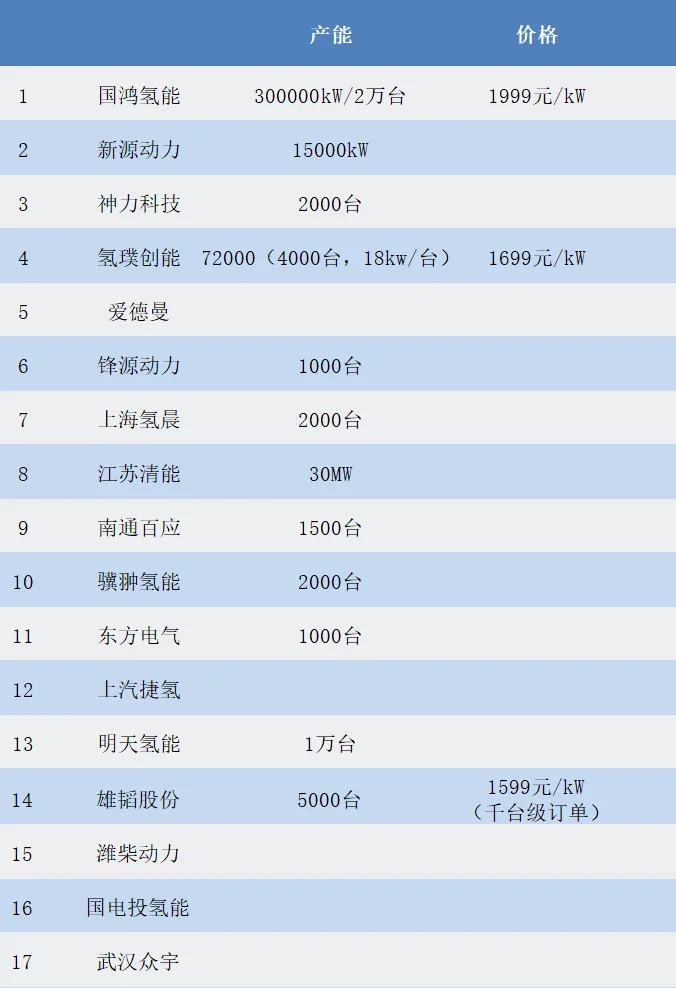

各电堆企业产能&价格

资料来源:公司官网,搜狐网,国元证券研究所

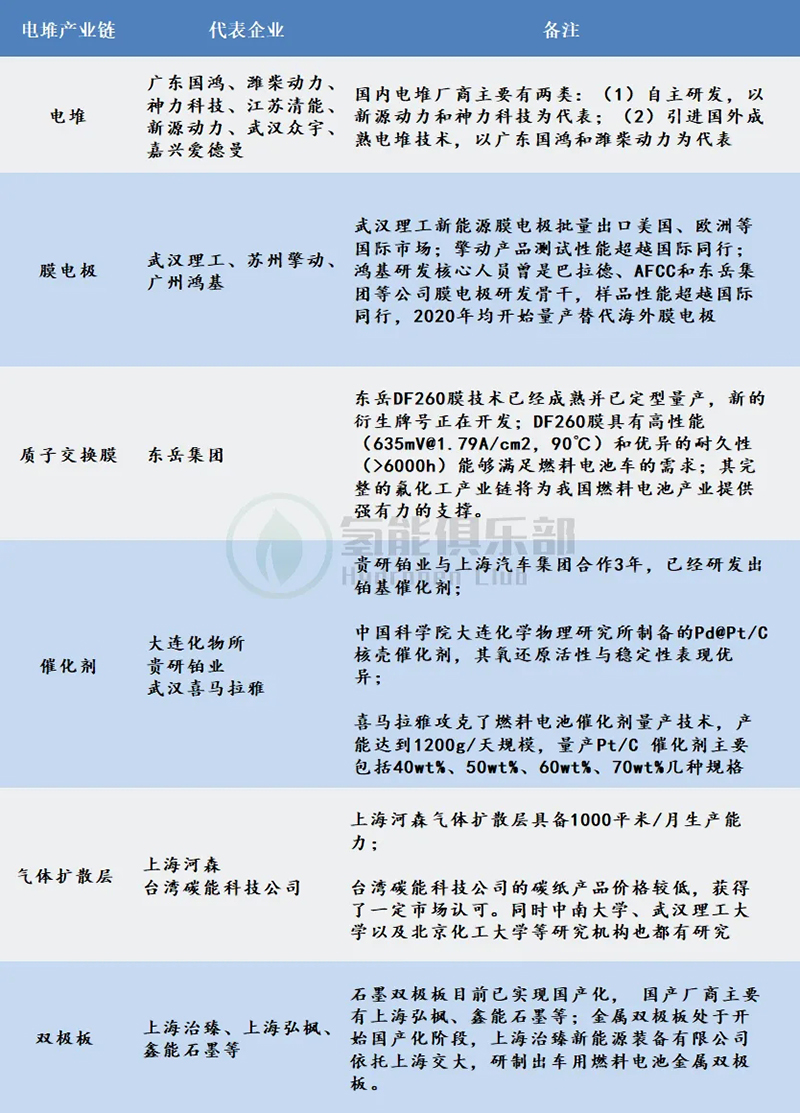

电堆产业链国产化进展

电堆产业链国产化程度达到50%,国产化环节:

(1)电堆,商用车电堆引进技术达到国产化;乘用车电堆,新源动力电堆体积功率密度突破3.3kW/L,低温-30℃启动,性能媲美国际。(2)膜电极,海外巴拉德、AFCC核心研发骨干回国创业实现突破。(3)双极板,石墨板,中国有较多企业可提供,金属板,上海治臻已开发多款金属双极板。

电堆产业链国产化进展

资料来源:公司官网,搜狐网,国元证券研究所

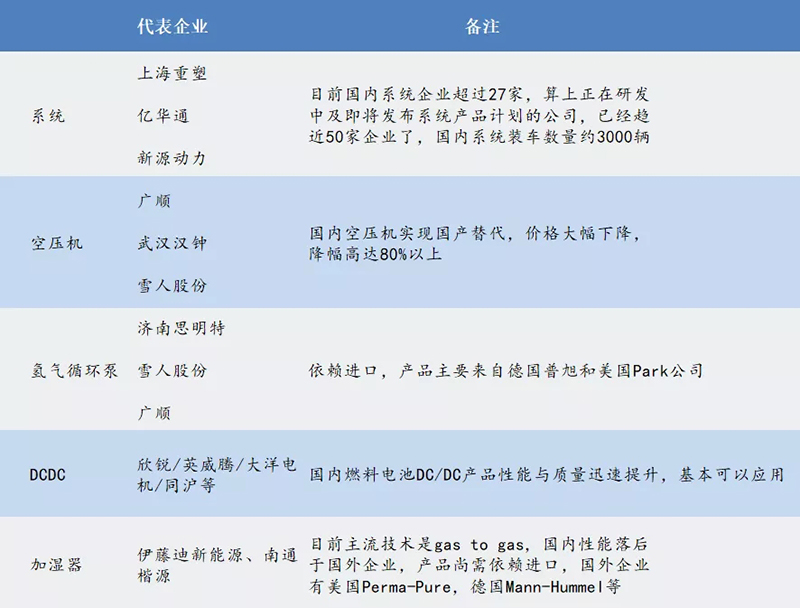

系统及关键零部件国产化进展

系统关键零部件国产化70%:(1)系统集成,国内系统集成独角兽上海重塑装车量近千台,系统企业数量逐年增多;(2)空压机,技术引进和国内自主;(3)DCDC,小批量生产;(4)加湿器,小批量量产;(5)储氢瓶环节:目前国内储氢瓶重点发展III型瓶;国内储氢瓶企业可以量产销售35MPa储氢瓶,技术和产品均成熟;70MPa储氢瓶具备研发能力,目前处于推广初期。代表企业有国富氢能、北京科泰克、北京天海、沈阳斯林达和中材科技等。

系统及关键零部件国产化进展

资料来源:公司官网,搜狐网,国元证券研究所

四、氢气:降本路径明确

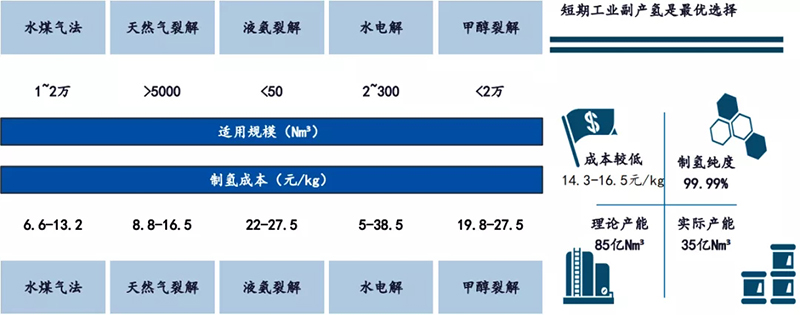

氢气制取:区域禀赋决定制氢方式

我国氢气来源广泛且低廉,目前年制氢量2000万吨左右,是全球第一大产氢国,当前氢气主要来源为化石能源制氢,占比96%,水电解制氢占比4%当下燃料电池汽车规模较小,主要制氢依靠工业副产氢,制氢成本14.3-16.5元/kg;随着燃料电池车规模的提升,天然气/煤制氢可以提供大规模、低成本的氢气供应(6.6-16.5元/kg);未来弃风弃光电解制氢将成为最洁净环保的能源利用方式,电解水制氢成本与电价高低密切相关。

各路制氢成本(元/kg)

资料来源:产业调研,国元证券研究所

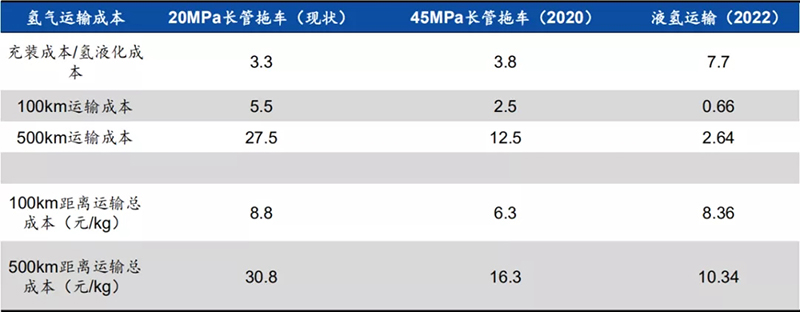

储运:短期气氢拖车运输,中长期液氢远距离运输

气氢拖车是目前及未来一段时间的主要运输方式。20MPa长管拖车是当下主流运氢方式,百公里充装及运输成本达到8.8元/kg,500km运输成本达30.8元/kg;接下来长管拖车会升级到45MPa储氢瓶车。

中期将使用液氢罐车进行中长距离储运,液氢运输能力是气氢拖车的十倍以上,配合大规模可再生能源或者核电的弃电,是燃料电池大规模部署后的氢气解决方案;液氢百公里运输成本达到8.36元/kg(包括液化和运输),500km运输成本达到10.34元/kg。,但最致命的缺点是投资成本高且只能点对点,因此在一段时间内很难成为主流;有机和固态储氢材料是未来氢气管道氢气运输运营成本低、运输规模庞大储存与运输的重要研究方向,目前都处于研究或者小规模实验状态。

氢气运输成本(元/kg)

资料来源:产业调研,国元证券研究所

五、加氢站建设加快

伴随加氢站建设规模增加以及加氢站设备国产化率增加,加氢站建站成本逐年快速下降,2019年500kg/d单站设备+土建降至900万(不含土地),1500万(包含土地)。

河钢加氢站

2016年初全国运营加氢站只有3座,北京永丰、上海安亭和郑州宇通,经历数年发展,中国总计建成88座加氢站,这其中包括内部站。加氢站处于快速建设中,得到政府和产业的合力推进,推动加氢设施发展写入政府工作报告,补贴新政和各地方政府提出给予加氢站建设运营补贴,两桶油、浙能集团、国家能源集团加入加氢站建设。

六、各行业巨头纷纷布局氢能

整车、能源、汽车零部件、化工等各行业巨头纷纷布局氢能与燃料电池。

车企中,海外巨头车企丰田、本田、奔驰、宝马、奥迪和现代等均有推出燃料电池汽车车型,并有持续发展规划;国内车企上汽、长城、一汽、广汽和吉利等聚焦产业链和乘用车研发;商用车企超过41家OEM厂参与研发推广,包括宇通、中通、苏州金龙、亚星客车、一汽解放、北汽福田、东风特专、佛山飞驰、大运等。

能源巨头中,中石化建设油氢混建站,投资燃料电池系统龙头企业上海重塑,中石油、浙能集团布局加氢站,国电投成立氢能公司切入中游电堆产业链,国家能源集团布局制氢和加氢领域。

汽车零部件巨头中,发动机巨头潍柴动力收购Ballard和Ceres股权,购买Ballard电堆技术;康明斯收购Hydrogenics;零部企业佛吉亚和米其林合资成立氢燃料电池公司,博世设立氢燃料电池研发中心。

具备副产氢的化工企业也积极进取氢能,国内嘉化能源、滨化股份、鸿达兴业、东华能源和美锦能源等企业均在布局制氢和加氢领域。

央企巨头、汽车零部件、能源、化工、机械和设备企业纷纷加入氢能

资料来源:企查查,公司公告,国元证券研究所

当下的燃料电池汽车正如七八年前的锂电池汽车,伴随国产化和规模,成本将迅速下降,目前行业电堆最低售价1999元/kW,预计5年后燃料电池汽车将与传统柴油车平价,届时燃料电池将逐步替代柴油机,行业空间广阔。示范城市于11月15日截止申报,预计审批时间将不久远,燃料电池将迎来政策与业绩双驱动时间。